什么是库存流量比率模型?

简单地说,库存流量比率(SF或S2F)模型是一种衡量特定资源丰富度的方法。将保留在储备中的资源量除以每年的生产数量,就得出了库存流量比率。

库存流量比率模型一般适用于自然资源。我们以黄金为例。虽然估计值可能有所不同,但世界黄金协会(World Gold Council)估计已经开采的黄金大约为190,000 吨。这个数量(即总供应量)就是我们所说的库存。与此同时,每年开采的黄金约为2,500吨-3,200吨。这个数量就是我们所说的流量。

我们可以利用这两个指标来计算库存流量比率。但这个比率究竟意味着什么?它基本上显示了对于总供应量,某种指定资源相每年有多少供应量进入了市场。库存流量比率越高,相对于总供应量进入市场的新供应量相就越少。因此在理论上,具有较高库存流量比率的资产应该能够长期保值。

相比之下,消费品和工业商品通常具有较低的库存流量比率。为什么会这样?一般来说,这些商品的价值通常会遭到破坏或消耗,因此存货(库存)通常只是为了满足需求。这些资源作为财产并不一定具有很高的价值,因此往往不适合作为投资的资产。某些特殊情况下,如果预期未来会出现短缺,价格可能会迅速上涨,否则会持续根据需求量进行生产。

务必要注意的是,单单具有稀缺性,并非就一定意味着某种资源应该有价值。例如,黄金并不是那么稀缺,毕竟,我们有19万吨可以使用!之所以库存流量比率表明它很有价值,是因为与现有库存相比,其年产量相对较少且保持稳定。

什么是黄金的库存流量比率?

从历史上看,黄金的库存流量比率在贵金属中是最高的。那到底是多少呢?我们回到前面的例子:我们将190,000吨的总供应量除以3,200,就得出了黄金的库存流量比率约为59。这告诉我们,以目前的生产率计算,开采190,000吨黄金大约需要59年。

但还要特别注意的是,每年新开采多少黄金的估计值只是估计值而已。如果我们将年产量(流量)增加到3,500吨,库存流量比率就会降低至大约54 。

既然讲到这里,不妨再计算一下所有已开采黄金的总价值?在某种程度上,这可以与加密货币的市值比较。如果我们将每金衡盎司黄金的价格定为大约1500美元,那么,所有黄金的总价值约为9万亿美元。这听起来很多,但实际上,如果您将所有黄金打包成一个方块,一座足球场就足以放下这个方块。

同样的,比特币网络的最高总价值在2017年底约为3000亿美元,截至撰稿时维持在1200亿美元左右。

库存流量比率和比特币

如果您清楚比特币的运作方式,就不难了解为比特币应用库存流量比率的意义所在。基本上,这个模型将比特币视为黄金或白银等稀缺商品。

黄金和白银通常被称为具有存储价值的资源。理论上,它们具有相对稀缺性和低流量,应该能长期保值。更重要的是,它们的供应量在短时间内难以大幅增加。

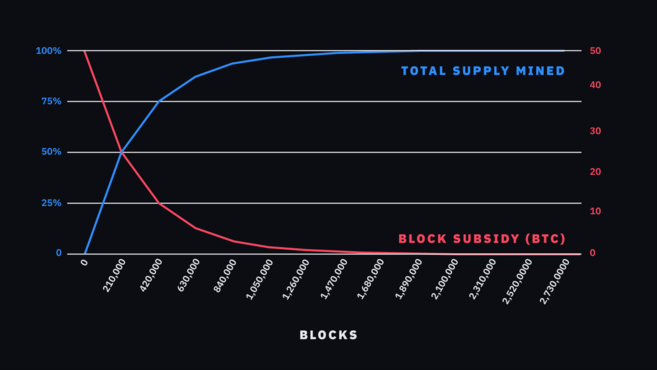

库存流量比率的拥护者认为,比特币是一种类似的资源。它非常稀缺,生产成本相对较高,其最大供应量上限为2100万枚代币。此外,比特币的供给量发行在协议层面上定义,因此我们完全可以预测流量。您还可能听说过比特币减半,也就是每隔210,000个区块,进入系统的新供应量就会减半(大约每四年一次)。

已挖掘的BTC总供给量(%)和区块补贴(BTC)。

这个模式的支持者认为,这些属性共同造就了一种稀缺的数字资源,其特征为极具吸引力,并且可以长期保值。此外,他们还设想库存流量比率和市场价值之间存在统计学上显著的关系。根据这个模型的预测,由于比特币的库存流量比率不断降低,比特币的价格应该会随着时间的推移而大幅上涨。

将库存流量比率模型应用至比特币通常可归功于PlanB,以及他的文章《根据稀缺性模拟比特币的价值》。

什么是比特币的库存流量比率?

比特币当前的循环供应量约为1800万枚比特币,而每年的新供应量约为70万枚。在撰稿之时,比特币的库存流量比率约为25。到2020年5月的下一次减半之后,这一比率将上升至50出头。

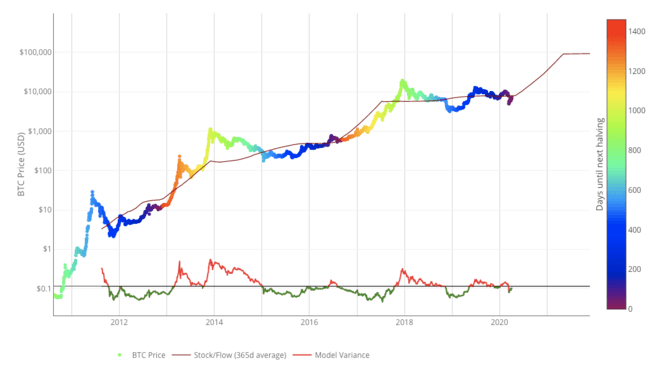

在下图中,您可以看到比特币库存流量比率的365天移动平均线与其价格之间的历史关系。我们还在纵轴上标出了比特币减半的日期。

比特币的库存流量比率模型

库存流量比率模型的局限性

库存流量比率固然是衡量稀缺性的一个有趣模型,但它并非完美无缺。模型仅建立在假设的基础之上。一方面,库存流量比率仰赖的假设为:由此模型衡量的稀缺性应该会影响价值。库存流量比率的批评者称,如果比特币并没有除供给量稀缺性之外的任何其他实用特性,这个模型也将毫无意义。

比起易于贬值的法币,黄金凭借稀缺性、可预测流量及全球流动性,相对来说拥有更稳定的储存价值。

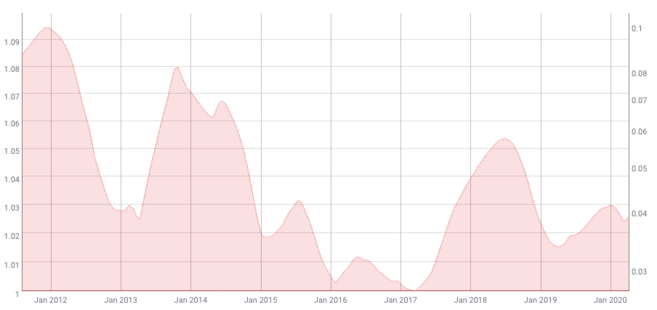

根据这个模型,比特币的波动性也应该随着时间的推移而降低。Coinmetrics的历史数据证实了这一点。

比特币180天波动性的200天移动平均线。来源:Coinmetrics.io

一项资产的估价需要考虑到它的波动性。如果波动性在一定程度上可以预测,则估值模型可能更可靠。然而,比特币的价格波动之大已是人尽皆知。

虽然比特币的波动性在宏观层面可能正在下降,但它从诞生以来就在自由市场中定价。这意味着,价格大部分情况下会在公开市场上由用户、交易者和投机者自行调节。再考虑到相对较低的流动性,比特币可能比其他资产更容易受到突然的波动性上升的影响。因此,这个模型也无法说明这种情况。

其他外部因素,如经济上的“黑天鹅事件”,也可能破坏这个模型。不过值得注意的是,任何试图基于历史数据预测资产价格的模型,差不多都会存在这种弊病。“黑天鹅事件”显然是意外因素。历史数据不能解释未知事件。

总结

库存流量比率模型衡量资源的当前可用库存与其生产率之间的关系。它通常适用于贵金属和其他商品,但一些人认为它可能同样适用于比特币。

在这个意义上,比特币确实可以被视为稀缺的数字资产。根据这种分析方法,比特币应该能凭借其独特之处成为一种长期保值的资产。

然而,每个模型都建立在假设的基础之上,它可能无法解释比特币估值的方方面面。更重要的是,在撰写本文时,比特币问世也才十年出头。有些人可能会说,像库存流量比率之类的长期估值模型需要更大的数据集,才能获得更可靠的准确性。

发表回复