一想到避险资产,您可能首先就会想到黄金或白银等贵金属。很多个人投资者纷纷转向这种投资,作为对传统市场动荡的对冲。

针对比特币是否会跟随些资产的脚步而展开的争论仍在继续。在本文中,我们将关注支持和反对将比特币作为价值储存手段的一些主要论点。

什么是价值储存手段?

价值储存手段是能够随着时间的推移保持价值的资产。如果您当下购买了一件可以作为价值储存手段的物品,那么就有合理的理由相信它的价值不会随着时间的推移而贬值。未来,您会期望该资产的价值和现在一样(甚至可能更高)。

当您想到这种“避险”资产时,可能首先就会想到黄金或白银。这些物品在传统上具有价值的原因有很多,我们很快就会介绍到。

什么是价值储存手段?

要理解什么是理想的价值储存手段,我们首先来探讨一下什么是糟糕的价值储存手段。如果我们想要某个物品长时间保存,按理说它必须具有耐久的特性。

以食物为例。苹果和香蕉都有其内在价值,因为人类需要营养才能生存。在食物短缺的时期,这些商品无疑会价值连城。但这并不能使它们成为很好的价值储存手段。如果您将它们放在保险箱里几年,它们的价值就会大幅下降,因为它们显然会变质。

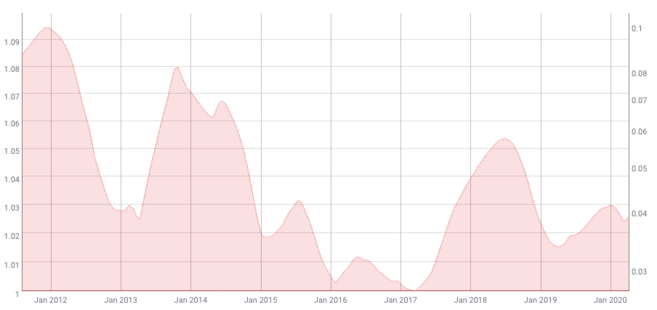

而那些具有内在价值又经久耐用的物品又会怎么样呢?比如干意面?从长远来看,这是更好的选择,但仍然不能保证它会保值。意面用现成的资源生产而来,成本低廉。任何人都可以向市场投放更多的意面,因而流通中的意面会因为供过于求而贬值。因此,要让某种物品保值,它还必须具有稀缺性。

一些人认为法币(美元、欧元、日元)是储存财富的好方法,因为它们能长期保值。但它们实际上是糟糕的价值储存手段,因为随着单位的增加,它们的购买力会显著下降(就像意面一样)。您可以取出一辈子的积蓄,在床垫下藏20年,但当您最终决定花掉这笔钱时,它们的购买力可能会不如从前。

10万美金在2000年可以买到的东西,要远远多于现在。这主要是由于通货膨胀,即商品和服务价格的上涨。在很多情况下,通货膨胀都是由于政府印刷更多钞票的做法导致法币供应过剩而造成的。

举例来说,假设您持有1000亿美元总供应量的25%,也就是250亿美元。随着时间的推移,政府决定印刷额外的8000亿美元来刺激经济。您所占的份额突然降到了3%左右。流通中的金钱更多,因此很明显,您所占份额的购买力大不如以前。

购买力随着时间的推移而损失。

和上文中提到的意面一样,美元的制造成本并不高。上述情况可能在短短几天内发生。有了良好的价值储存手段,让新单位充斥整个市场就变得不那么容易。换言之,就算您的份额会被稀释,也应该稀释得非常缓慢。

以黄金为例,我们都知道它的供应有限。我们也知道它的开采难度非常大。因此,即便对黄金的需求突然上升,人们也无法通过运转打印机来制造更多黄金,而是必须像往常一样从地下开采。尽管需求大量增加,但供应无法实质性地增加以满足这种需求。

比特币作为价值储存手段

早在比特币诞生之初,支持者就一直认为这种加密货币更类似于“数字黄金”,而不是简单的数字货币。近年来,这种说法得到了许多比特币爱好者的认同。

比特币的价值储存理论认为,它是人类已知的最可靠的资产之一。这种理论的支持者认为,比特币是储存财富的最佳方式,这样财富就不会随着时间的推移而贬值。

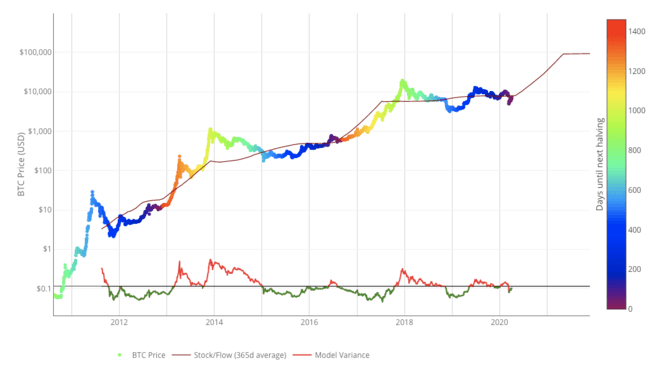

比特币的剧烈波动性已是众所周知。许多人认为,如果一种资产会在一天内损失20%的价值,将它作为一种价值储存手段听起来似乎有些不可思议。但即便将它的多次下跌考虑在内,它仍是迄今表现最佳的资产类别。

那么,为什么比特币会被誉为一种价值储存手段?

稀缺性

或许,价值储存理论最具说服力的论据之一,就是比特币的供应量是有限的。如果您读过我们的文章什么是比特币,就可能记得,比特币的数量永远不会超过2100万。协议运用硬编码规则来确保这一点。

创造新代币的唯一方法,是通过开采的流程,这有点类似于金矿的开采过程。但不同之处在于,比特币矿工必须利用计算能力破解一个密码谜题,而不是在地下钻取。这样,他们将赢得新的代币。

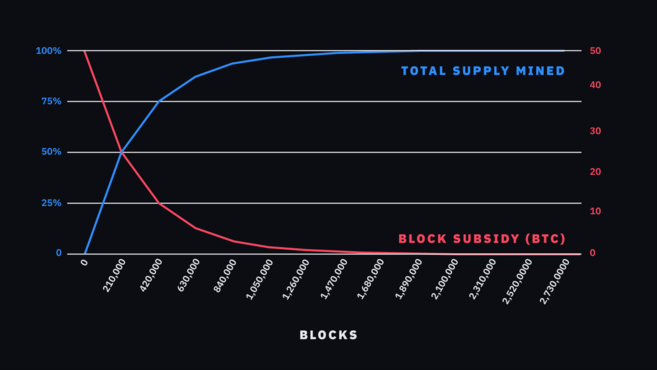

随着时间的推移,奖赏会因被称为减半的事件而减少。如果您猜测这样会使得奖赏减半,那您完全猜对了。在比特币早期,该系统会向任何产生有效区块的矿工奖励50比特币。在第一次减半期间,数字减少到了25比特币。随后减半将其减至12.5比特币,接下来一次减半使得矿工的奖励削减至每个区块6.25比特币。这一过程还将继续100多年,直到代币的最后一部分进入流通。

我们按照与之前提到的法币示例类似的方式,为这个过程建立一个模型。假设您在多年前购买了占供应量25%的比特币(即525万个代币)。当您获得这些代币时,您知道自己的百分比将保持不变,因为任何没有实体能够向系统中添加更多代币。这里不存在政府,好吧,确实不是传统意义上的政府(稍后将进一步介绍)。因此,如果您在2010年购买(并长期持有)最大供应量的25%,您现在仍然拥有25%。

去中心化

您可能会想,它是一个开放源软件。我可以复制代码,自己再额外制造属于我的1亿个代币。

您确实可以这么做。假设您克隆了软件,进行了更改,并运行了一个节点。一切看似正常。只有一个问题:没有其他节点可供连接。一旦您改变了软件的参数,比特币网络的成员就会开始忽视您。您已经分叉,您在运行的程序不再是全球公认的比特币。

您之前所做的一切,在功能上就相当于给蒙娜丽莎拍照,然后声称现在有两幅蒙娜丽莎。您可以说服自己这是事实,但要说服别人可就没那么容易了。

我们说过,比特币领域存在某种意义上的“政府”。政府由每一个运行软件的用户组成。改变协议的唯一方式,是大多数用户同意改变。

说服大多数人增加代币可不是件容易的事——毕竟,您是在要求他们降低自己的持有量。就像如今的情况一样,即便是看似微不足道的功能,也需要数年的时间才能在网络上达成共识。

随着规模不断扩大,推行变化只会变得越来越困难。因此,持有者有理由相信,供应量不会大幅增加。虽然软件是人造出来的,但这个网络的去中心化意味着比特币更像是一种自然资源,而不是可以随意更改的代码。

“好钱”的特性

价值储存理论的信徒还指出了使得比特币成为“好钱”的一些特性。它不仅是一种稀缺的数字资源,而且还具有几个世纪以来货币一直具有的特征。

黄金自诞生之日起,就曾在多个文明中被用作货币。这背后的原因有很多。我们已经讨论了耐久性和稀缺性。这些特性可以成就好的资产,但不一定可以成就好的货币。除此以外还需要可替代性、便携性以及可分割性。

可替代性

可替代性意味着单位是不可区分的。对于黄金,任意两盎司黄金的价值都是一样的。股票和现金也是如此。不管您持有的是哪个特定单位,它的价值都和其他同类的价值相等。

比特币的可替代性是一个棘手的问题。您持有的是哪种代币并不重要。大部分情况下,1比特币 = 1比特币。当您考虑到每个单位都可以连接到以前的交易,情况就会变得复杂。在某些情况下,企业会将他们认为参与犯罪活动的资金列入黑名单,即便持有人之后才收到这些资金。

这真的有那么重要吗?我们很难看出原因。当您用一美元钞票买东西时,您和商家都不知道三次交易前它曾在哪里被使用过。这里没有交易历史的概念——新钞票的价值并不会高于旧的钞票。

然而,在最坏的情况下,旧的比特币(拥有更多历史)可能以低于新比特币的价格出售。根据您询问的对象,这种情况可能是对比特币的重大威胁,也可能是不必过于担心的事情。无论如何,就目前而言,比特币在功能上是可以替代的。由于可疑历史而导致代币被冻结只是个别事件。

便携性

便携性表示传输资产的便捷性。1万美元换成100美元面额的钞票?很容易带着到处走。价值1万美元的石油呢?这就没那么容易了。

理想的货币必须拥有较小的规格。它必须便于携带,这样人们才能相互支付商品和服务。

黄金在这方面一直非常出色。在撰稿之时,一枚标准金币的价值接近1500美元。您不太可能购买价值一盎司黄金的物品,因此更小的面额占用的空间更少。

在可运输性方面,比特币实际上优于贵金属。它甚至没有实体。您可以在一个手掌大小的硬件设备上存储价值数万亿美元的财富。

移动价值10亿美元的黄金(按目前价值计算超过20吨)需要耗费巨大的人力和财力。即使是现金,您也需要携带几个货盘的100美元钞票。有了比特币,您能以不到一美元的成本,将同样的金额发送到世界任何地方。

可分割性

货币的另一个重要特性是可分割性——即能否将货币分割成更小的单位。对于黄金,您可以将一个一盎司的金币对半切开,得到两个半盎司的单位。您可能会因破坏金币上面的老鹰或水牛图案而损失一笔额外费用,但黄金的总体价值保持不变。您可以反复多次切割您的半盎司金币,使其变成更小的面额。

可分割性是比特币的另一个优势。世界上总共只有2100万个比特币,但每一个都由1亿个小单位(聪)组成。这让用户可在很大程度上控制自己的交易,因为他们可以指定发送最多精确到小数点后八位的金额。比特币的可分割性也让小投资者更容易购买比特币的一部分。

价值储存手段、交换媒介和记帐单位

对于比特币目前充当的角色,人们的看法不一。很多人认为比特币只是一种货币——一种将资金从A点转移到B点的工具。我们将在下一节讨论这个问题,但这种观点与许多价值储存理论支持者所捍卫的观点截然相反。

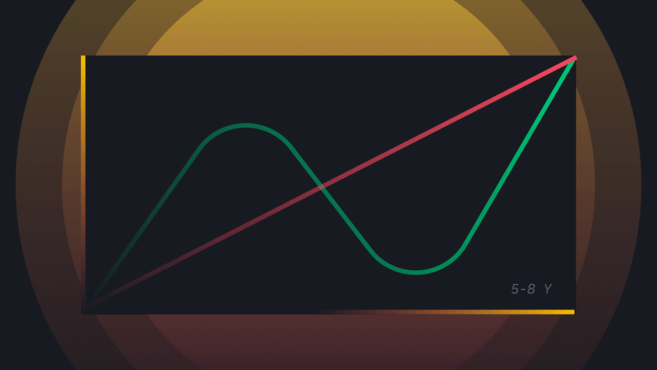

价值储存理论的支持者认为,比特币在成为终极货币之前必须经历几个阶段。它最初是一种收藏品(可以说是我们当前所处的阶段):它已经证明了自己的功能性和安全性,但只被一小部分人采用。它的核心受众主要是业余爱好者和投机者。

只有当相关的知识更全面,机构的基础设施更健全,以及对其保持价值的能力更有信心时,它才能进入下一个阶段:价值储存。一些人相信比特币已经进入了这个阶段。

此时,比特币并没有被广泛使用,因为格莱欣法则(Gresham’s law)指出,劣币驱逐良币。这意味着,当面对两种货币时,个人更倾向于消费劣币,而囤积良币。比特币的用户更喜欢消费法币,因为他们对这些货币的长期存续没什么信心。他们会持有(或长期持有)比特币,因为他们认为比特币可以保值。

如果比特币网络继续增长,就会有更多的用户采用比特币,流动性会增加,价格会变得更加稳定。由于具有更强的稳定性,人们不会有太多的动机持有比特币,以期在未来获得更高的收益。因此,我们可以预计,作为一种强大的交换媒介,比特币将更多地用于商业和日常支付。

使用的增加进一步稳定了价格。在最后一个阶段,比特币将变成记账单位,它将被用来为其他资产定价。您可能会将一加仑汽油定价为4美元,同样,在比特币作为主宰货币的世界,您会用比特币来衡量石油的价值。

如果这三个货币里程碑都能实现,支持者认为,未来比特币将成为取代目前使用的货币的新标准。

比特币作为价值储存手段

上一节提出的论点可能对某些人来说完全合乎逻辑,而对另一些人来说完全就像天方夜谭。比特币使用者和加密货币怀疑论者都对比特币作为“数字黄金”的观点提出了一些批评。

比特币作为数字现金

当在这个问题上出现分歧时,许多人很快就转向比特币白皮书。对他们来说,很明显中本聪一开始就打算让比特币用于消费。事实上,从《比特币:一种点对点的电子现金系统》这篇论文的标题中就可以看出这一点。

这种观点认为,比特币只有在用户消费代币的情况下才有价值。长期囤积比特币并不是在帮助采用它,而是在损害它。如果比特币作为数字货币没有得到广泛认可,那么推动其核心主张的不是效用,而是投机。

这些意识形态方面的差异导致了2017年的一个重大分叉。少数比特币使用者想要一个拥有更大区块的系统,这意味着更低的交易手续费。由于原始网络的使用增加,交易成本可能大幅上升,许多用户放弃了价值较低的交易。如果平均手续费为10美元,那么,花3美元购买代币就毫无意义。

这个分叉网络现在被称为比特币现金。与此同时,原始网络推出了自己的升级版本,名为SegWit隔离见证。SegWit隔离见证名义上增加了区块的容量,但这并不是它的主要目标。它还为闪电网络(Lightning Network)奠定了基础,该网络试图通过将交易推至链下来促进低手续费的交易。

然而在实践中,闪电网络远远称不上完美。常规的比特币交易非常易于理解,而管理闪电网络的渠道和容量都需要陡峭的学习曲线。这个网络是否能被简化,或者解决方案的设计是否从根本上过于复杂而无法抽象,这还有待观察。

由于对区块空间的需求不断增加,繁忙时期的链上交易不再便宜。这样一来,有人可能会提出这样的观点:不增加区块大小会损害比特币作为货币的可用性。

没有内在价值

对于很多人来说,把比特币和黄金相提并论都是荒唐的做法。黄金的历史本质上就是文明的历史。数千年来,这种贵金属一直是社会的重要组成部分。不可否认,自从金本位制被废除之后,黄金确实失去了一些主导地位,但它仍然是典型的避险资产。

事实上,将“资产之王”的网络效应与一项11年历史的协议进行比较,似乎有些牵强。几千年来,黄金一直被尊崇为社会地位的象征,也是一种重要的工业金属。

相比之下,比特币在其网络之外毫无用处。它无法作为电子产品的导体,也不能在您决定开始嘻哈生涯时制作成一条闪闪发光的巨大项链。它可能模仿黄金(采矿、有限供应等),但这并不能改变它是数字资产的事实。

在某种程度上,所有金钱都是一种共同的信念——美元之所以有价值,是因为政府说它有价值,并且社会接受它。黄金之所以有价值,是因为每个人都认为它有价值。比特币也没有什么不同,但那些为比特币赋予价值的人依然只是庞大人群中的一小部分。在您的实际生活中,您可能经常需要在谈话的过程中解释什么是比特币,因为绝大多数人都没有意识到它的存在。

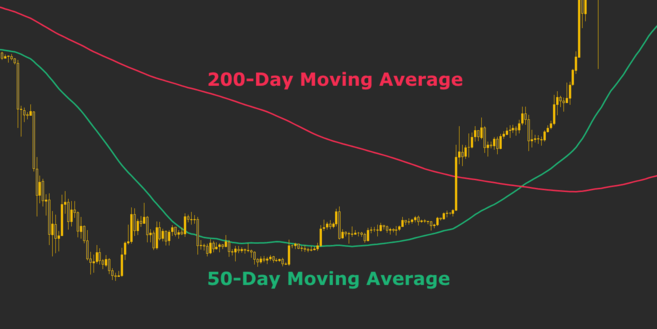

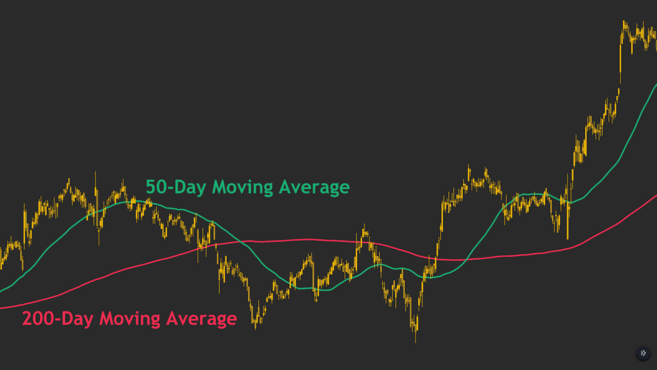

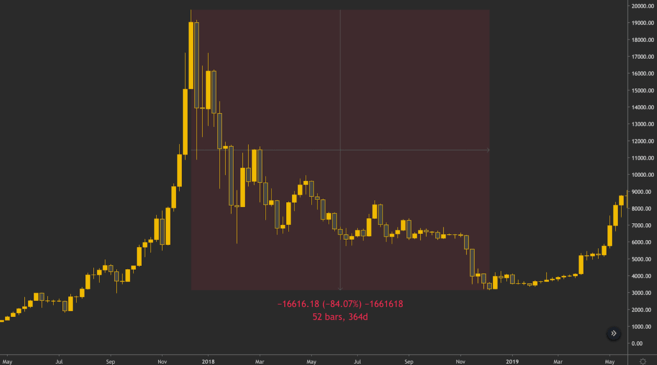

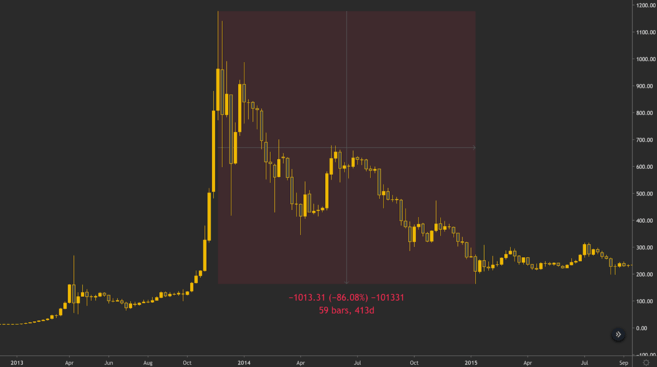

波动性和相关性

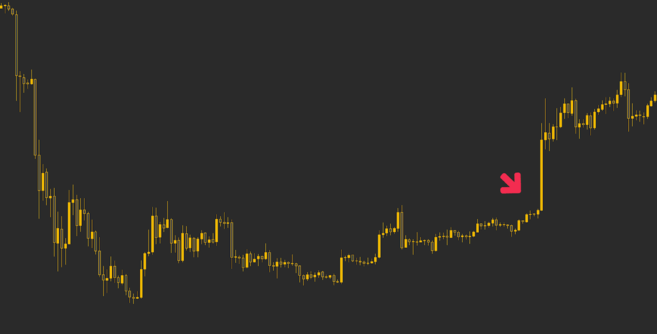

那些早早进入比特币市场的人,必定享受到了财富以数量级增长的乐趣。对他们来说,比特币确实储存了价值——而且还不止如此。但对于那些以历史最高价格买到第一批代币的人却并没能享受到这种乐趣。许多人因为在此后的任意时间抛售而蒙受了巨大损失。

比特币具有令人难以置信的波动性,并且它的市场也完全不可预测。相比之下,黄金和白银等金属的波动很小。您可能会说现在还为时过早,比特币的价格最终会稳定下来。但这本身可能就表明,比特币目前并非一种价值储存手段。

您还需要考虑比特币与传统市场的关系。比特币自诞生以来,就一直处于稳步上升的趋势。如果所有其他资产类别都表现良好,加密货币就没能真正作为一种避险资产通过测试。比特币爱好者可能会说它与其他资产“不相关”,但除非其他资产受到影响而比特币保持稳定,否则我们无从得知这一点。

“郁金香狂热”和“豆豆娃”

如果我们将比特币与郁金香狂热和豆豆娃进行对比,就能对比特币价值储存属性有恰当的批评。在最好的情况下,这些不是很好的类比,但它们可以说明泡沫破裂的危险。

在这两起事件中,投资者都蜂拥购买他们认为稀有的物品,希望转售获利。这些物品本身并没有那么值钱,因为它们相对容易生产。当投资者意识到他们对自己的投资估值过高时,泡沫破裂,郁金香和豆豆娃市场随后崩溃。

再次重申,这不是很好的类比。比特币的价值确实来自于用户对它的信念,但与郁金香不同的是,人们无法种植更多比特币来满足需求。也就是说,没有什么能保证投资者不会认为比特币在未来估值过高,导致其泡沫破裂。

总结

诚然,比特币具有黄金等价值储存工具的大部分特征。它的单位数量有限,分散化的网络足以为持有者确保安全,并且它可以用来持有和转移价值。

最终,它还必须证明自己作为一种避险资产的价值——现在下结论还为时过早。事情可能是双向的——在经济动荡时期,整个世界都可能涌向比特币,或者,它也可能继续为少数人所用。

时间会证明一切。